Ấn tượng năm 2020: Lãi suất giảm kỷ lục

Với ngành ngân hàng, năm 2020 là một năm đầy thử thách nhưng cũng để lại nhiều nhiều dấu ấn, mà một trong số đó là sự sụt giảm liên tục của lãi suất.

Ba lần cắt giảm lãi suất điều hành

Năm 2020, nền kinh tế toàn cầu chịu ảnh hưởng chưa từng trước sự bùng phát của đại dịch Covid-19. Cũng từ đây, hàng loạt gói cứu trợ kinh tế, bao gồm cả chính sách tài khóa và chính sách tiền tệ được các nước đưa ra nhằm hỗ trợ người dân vượt qua khó khăn.

Trong năm nay, nhiều Ngân hàng Trung ương trên thế giới như Mỹ, Nhật Bản, Trung Quốc, Mexico, Belarus, Australia,… đã giảm mạnh lãi suất cơ bản như một trong những biện pháp nới lỏng tiền tệ. Trong đó, hồi tháng 3/2020, Cục Dự trữ Liên bang Mỹ (Fed) đã giảm mạnh 1% lãi suất cơ bản, từ biên độ 1-1,25% xuống còn 0-0,25%.

Tại Việt Nam, Ngân hàng Nhà nước cũng đã có tới 3 lần cắt giảm lãi suất điều hành, tạo điều kiện cho nhiều lãi suất trên thị trường xuống mức thấp kỷ lục. Ngân hàng Nhà nước Việt Nam cũng là một trong các NHTW có mức cắt giảm lãi suất điều hành lớn nhất trong khu vực.

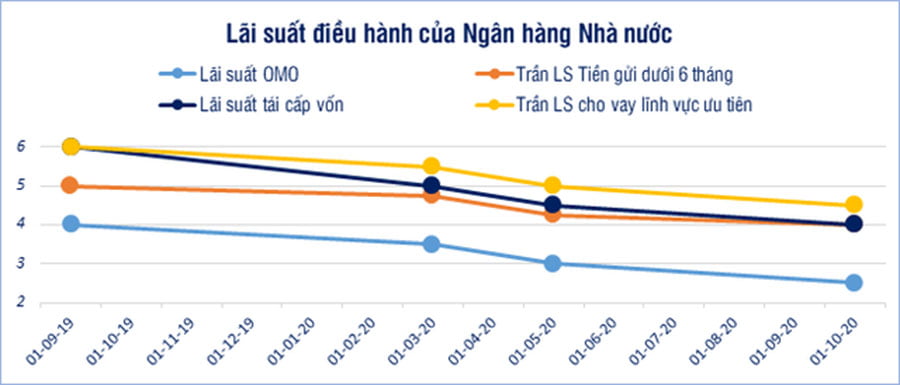

Cụ thể, ngày 17/3/2020, NHNN đã quyết định giảm lãi suất tái cấp vốn từ 6% xuống 5%; lãi suất chào mua giấy tờ có giá thông qua nghiệp vụ thị trường mở (OMO) giảm từ 4% xuống 3,5%; trần lãi suất tiền gửi kỳ hạn 1 tháng đến dưới 6 tháng giảm từ 5% xuống 4,75%. Ngoài ra, lãi suất cho vay ngắn hạn tối đa đối với các lĩnh vực ưu tiên cũng giảm từ 6%/năm xuống còn 5,5%/năm.

Tiếp theo đó, đến ngày 13/5/2020, NHNN tiếp tục điều chỉnh lãi suất tái cấp vốn giảm từ 5% xuống 4,5%/năm, lãi suất tái chiết khấu từ 3,5% xuống 3%/năm, lãi suất OMO giảm từ 3,5% xuống 3%/năm, trần lãi suất tiền gửi 1 tháng đến dưới 6 tháng giảm từ 4,75% xuống 4,25%/năm.

Lần gần đây nhất, từ 1/10/2020, Ngân hàng nhà nước giảm lãi suất tái cấp vốn từ 4,5%/năm xuống 4%/năm; lãi suất tái chiết khấu từ 3%/năm xuống còn 2,5%/năm, lãi suất OMO giảm từ 3%/năm xuống 2,5%/năm; lãi suất tiền gửi tối đa kỳ hạn 1 tháng đến dưới 6 tháng giảm từ 4,25% xuống 4%/năm. Lãi suất cho vay ngắn hạn đối với các lĩnh vực ưu tiên giảm xuống còn 4,5%/năm.

Như vậy, trong năm nay, lãi suất tái cấp vốn đã giảm 2%/năm, lãi suất OMO giảm 1,5%/năm, trần lãi suất tiền gửi kỳ hạn 1 tháng đến dưới 6 tháng giảm 1%/năm, lãi suất cho vay lĩnh vực ưu tiên giảm 1,5%/năm.

Lãi suất huy động trượt dốc, lãi suất cho vay giảm chưa tương xứng

Sau những bước điều chỉnh mạnh của lãi suất điều hành, lãi suất huy động trên thị trường cũng liên tiếp đi xuống, thậm chí thấp nhất trong nhiều năm qua. Khác với những năm trước, dù bước vào mùa vụ cuối năm, lãi suất tiền gửi trên thị trường cuối năm nay vẫn duy trì ở mức thấp, không có dấu hiệu tăng.

Cụ thể, kể từ đầu năm đến nay lãi suất kỳ hạn dưới 6 tháng đã giảm khoảng 1-1,5%/năm, hiện phổ biến còn 3,1-4%/năm. Lãi suất kỳ hạn 6 tháng hiện phổ biến 3,5-6,5%/năm; lãi suất kỳ hạn 12 tháng khoảng 5,5-7%/năm.

Tuy nhiên, chênh lệch lãi suất giữa các nhóm ngân hàng vẫn rất lớn. Chẳng hạn tại kỳ hạn 6 tháng, Vietcombank huy động tiền gửi với lãi suất chỉ 3,9%/năm, trong khi Techcombank là 4,6%/năm, NCB 6,65%/năm.

Ngoài ra, trong làn sóng chuyển đổi số, các ngân hàng đua nhau thu hút khách hàng bằng cách cộng thêm lãi suất khi gửi tiền online. Mức cộng thêm khá lớn, phổ biến 0,1-0,3%/năm, thậm chí có lúc lên tới 0,5%/năm.

Các ngân hàng cũng đã đồng loạt giảm lãi suất cho vay, một số nhà băng còn giảm cả trên dư nợ cũ để hỗ trợ người dân và doanh nghiệp. Ngân hàng Nhà nước cho biết, đến tháng 10/2020, mặt bằng lãi suất cho vay giảm bình quân khoảng 0,6-0,8%/năm so với cuối năm 2019, trong đó có một số ngân hàng đã giảm từ 1-2,5%/năm; lãi suất chov ay đối với các lĩnh vực ưu tiên giảm 1,5%/năm so với đầu năm, còn 4,5%/năm.

Tuy nhiên, nhiều phân tích cũng chỉ ra, lãi suất cho vay chưa giảm tương xứng với lãi suất huy động. Đó cũng là lý do mà dù lãi suất giảm nhưng biên lãi ròng (NIM) của nhiều ngân hàng vẫn tăng mạnh trong quý 3/2020.

Dữ liệu của Fiin Group cho biết, NIM của 21 ngân hàng niêm yết trong quý 3/2020 đã tăng 9,7 điểm cơ bản so với quý 2/2020 lên 0,89%. Đây là mức NIM cao nhất tính theo quý và cũng là mức tăng lớn nhất kể từ quý 1/2018 giai đoạn tăng trưởng mạnh của ngành ngân hàng.

Một số chuyên gia cũng cho rằng, lãi suất cho vay của Việt Nam thực tế không cao như nhiều người vẫn tưởng và có lý do khiến mặt bằng lãi suất cho vay khó hạ mạnh dù thanh khoản hệ thống dồi dào, lãi suất huy động giảm mạnh.

TS. Cấn Văn lực cho biết, có 4 nguyên nhân khiến lãi suất khó hạ gồm: lạm phát, chi phí hoạt động của nền kinh tế cao, nợ xấu lớn và không hạ được độ rủi ro. Điểm nghẽn chính trong việc hỗ trợ doanh nghiệp là các chi phí không chính thức quá cao.

Thanh khoản dư thừa, lãi suất liên ngân hàng xuống bằng 0

Mặc dù dịch Covid-19 được kiểm soát tốt tại Việt Nam, những tác động lên hoạt động sản xuất kinh doanh của người dân và doanh nghiệp vẫn rất lớn, đặc biệt là các nhóm ngành như du lịch, hàng không,…

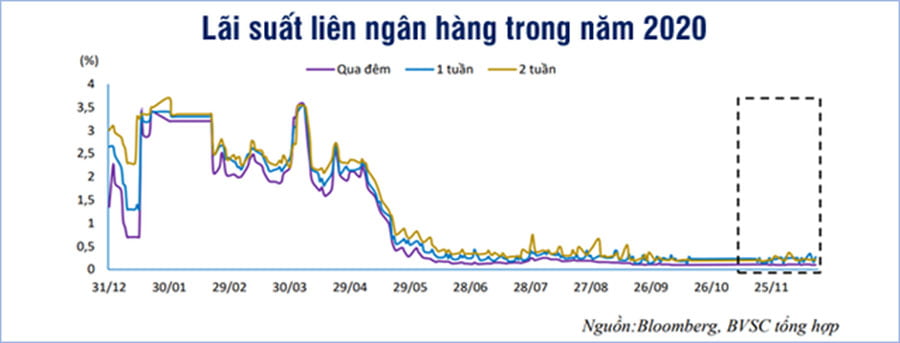

Theo đó, nhu cầu vay mới khó phục hồi, khiến tăng trưởng tín dụng thấp nhất trong 5 năm trở lại đây. Tín dụng tắc nghẽn trong khi thanh khoản hệ thống duy trì trạng thái dồi dào hầu hết cả năm đã khiến lãi suất trên liên ngân hàng xuống thấp kỷ lục.

Theo dữ liệu của Ngân hàng Nhà nước, trong tuần đầu tháng 12/2020, lãi suất qua đêm bình quân chỉ ở mức 0,1%/năm; lãi suất kỳ hạn 1 tuần chỉ 0,22%/năm; kỳ hạn 1 tháng 0,4%/năm; kỳ hạn 3 tháng là 1,46%/năm; 6 tháng là 2,9%/năm; 9 tháng là 3,34%/năm.

Tính đến ngày 27/11, tăng trưởng tín dụng ở mức 8,46%, và được kỳ vọng sẽ đạt mức 10% kế hoạch của NHNN đặt ra cho năm 2020. Nhóm phân tích của chứng khoán BVSC cho rằng lãi suất liên ngân hàng sẽ không có quá nhiều biến động trong 2 tuần cuối cùng của năm 2020 và tiếp tục duy trì ở mức thấp (dưới 1%/năm).

Theo Doanh nghiệp và Tiếp thị